2021年初春节刚过,小米集团股票再次迎来了五连跌,五天的时间里从31港元直接下降到25港元。刚刚参加工作一年的小莫(化名)在几个月前,用自己为数不多的积蓄以29港元价格买入,在经历了中间几轮过山车般的起伏之后,他终于掏出自己的心爱的小米11把股票全部割肉抛出。此刻他也清楚的意识到:“年轻人的第一只股票”并不是免费的午餐。

资本市场不相信眼泪

2021年11月23日,小米集团公布Q3业绩。总收入达人民币781亿元,同比增长8.2%;经调整净利润达人民币52亿元,同比增长25.4%。小米Q3的这份答卷看似依然是“营收稳步提升,盈利能力持续增强”。

但事实是,在小米公布财报的第二天,股价就遭遇了6.96%的跌幅,这也是今年四月份以来最大的单日跌幅。

在营收同比增长8.2%的背后,其实是对比上半年增速下降51.3%的事实,而单季经调整净利润较上半年也是下跌了93%。

波涛中的一叶舟

纵观小米2018年-2021年的股价情况,从发行的17元到现在的19元,从最高的35.9元到8.3元,可以总结为:增长乏力,起伏巨大。

从2018年到现在,小米的股票到底为何如此坎坷?我们不妨看下其涨跌的拐点背后都发生了什么。

生不逢时:2018年7月9日,小米在港交所上市,第一个下降点为10月左右,中美贸易战摩擦升级,全球股市下跌,小米作为一个海外营收过半的科技企业,当然不能幸免。下跌一年半之后,小米的股票迎来了最低点:8.28元。

第一个增长点出现:2019年11月27日,小米发布了第三季度财报,手机高增长,带动业绩超预期。实现调整后净利润41.3亿元,同比上涨18.9%,营收累计到721.6亿元,出货量大幅增长至全球第三。当天股票开市上涨1.2%,随后连涨两个月,最高点达到13.9元。

甜点时刻:2020年5月20日,小米公司发布2020年第一季度财报,收入增长13.6%,营收497.02亿元,经调整净利润为23.01亿元,同比增长10.6%。

2020年12月28日小米11发布会,小米11单机毛利率预计达20-25%,有望提升整体小米手机平均售价至1100元以上,毛利率上探9.5%,因此股票一路上涨到小米股票历史最高点35.7元。

禁令的桎梏:2021年1月15日小米被纳入美国投资禁令限制名单,美国投资者将须在美国时间2021年11月11日前出售所持有的在限制名单上的公司股份,股价当天下跌10.26%。

转折点:3月15日美法院暂停对小米的投资禁令,暂消除资金撤出影响,股票大涨8%。5月26日,美国国防部解除了对于小米公司中国军方公司的认定,并正式撤销了美国投资者购买或持有公司证券的全部限制。一个星期内从26元上涨到30元。

高端依旧是致命伤

2021小米第三季度高端市场的表现不错,而问题出现在了Q4。

10月份,小米电视大师至尊版从49999元降到了19999元,8月份发布的小米MIX4降价1000元,小米MIXFOLD降价3100元。

如此大幅度的价格跳水,为小米冲刺高端的路上,埋了地雷。

小米在财报中反复着重强调的一点就是,高端智能手机(指中国大陆定价3000元人民币或境外300欧元以上的手机)出货量接近1800万台,毛利率接近12.8%。

而第四季度,双11和即将来临的双12轮番降价,市场对小米的未来的利润率有了怀疑,因此第三季度的财报发布,股市持续下跌,高端产品的连翻降价也是诱因之一。

国内手机市场增长乏力

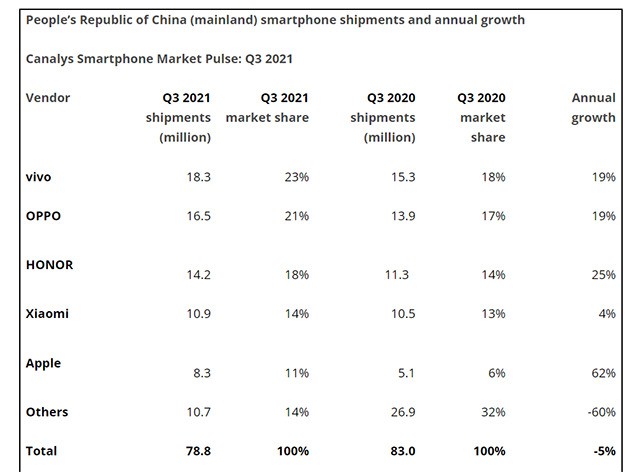

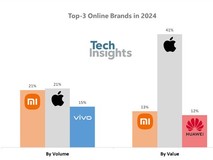

小米今年第三季度的全球出货量同比减少了7%,虽然在国内的出货量上涨了4%,但是和其他头部品牌的增长率相比仍然相差不少。

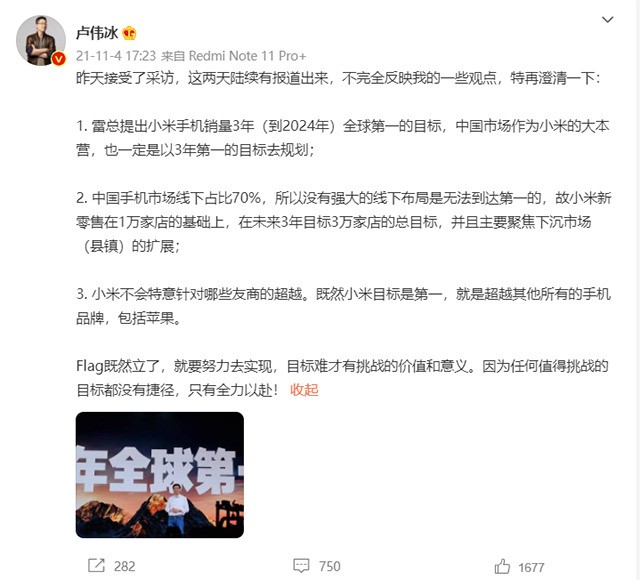

据小米中国区总裁卢伟冰透露,中国整体手机市场线下占比70%,而小米线下出货量只占小米整体的5%。线上的市场接近饱和。由此看来,小米的唯一突破点就是占领线下市场。

寻找线下突破点

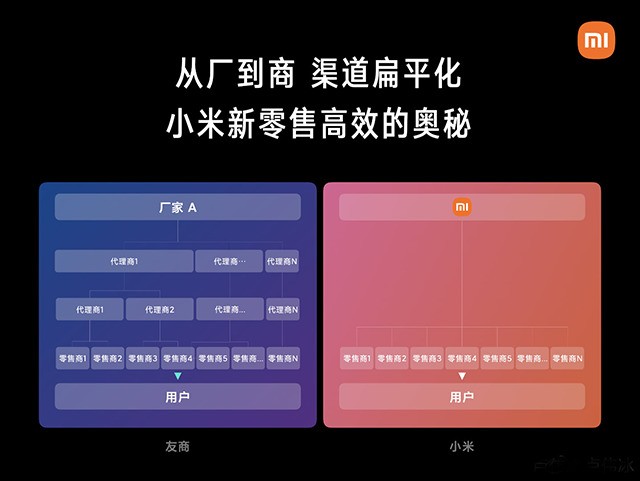

在RedmiNote11的发布会上,卢伟冰详细解释了小米之家的线下渠道和传统的渠道的区别,小米并不是在复刻传统线下厂商的渠道模式。

传统线下模式,利润基本是经过了省级代理、市级代理,县级代理层层盘剥,最终把货压到了最基层的经销商手里,利润并没有多高。

这种模式早在雷军在创办小米之前,就认识到这种渠道模式的弊端:

从工厂到消费者每多一层经销商,消费者的付出的成本就越高,而最基层的经销商和厂商的利润就越低。

早期的小米依靠自己的电商,甚至不在京东淘宝上架,产品是从工厂直接送到了用户手里,把渠道成本压缩到最低。

对于小米的线下门店来说,直营模式取消了大部分中间环节,确实也做到了渠道成本的压缩。并且小米提供了更加丰富的生态链SKU,售卖的产品不再限制在手机本身,增加了线下的进店率和复购率。配合小米的商城的门店GO,消费者在网上下单,直接去店里拿货或者快递闪送,交易过程中时间和距离成本有效压缩。

从2015年下半年开始,小米开始了实验性的的拓展线下市场。2015年9月12日,小米开了线下第一家店,取名小米之家。

2017年小米突破了200家,2018年突破500家,2020年11月,小米之家开始加速,12月初,小米之家成都万象城旗舰店开业,标志着小米完成了三年1000家门店落地的计划。

2021年1月9日,小米之家全国范围内千店同开,小米之家的数量超过了2000家。2021年4月1日,小米在沈阳开出了第5000家线下店。

截止到今年的11月初,卢伟冰宣布小米之家已经突破了10000家。小米计划在未来的3年开30000家店。

当然如今小米的开店规模和其他头部品牌依然不在一个量级上,例如据相关数据显示, vivo在2017年线下零售店数量已经达到25万家,而对于小米来说线下需要长时间的布局,效果并不能立刻凸显。

对硬件强依赖的互联网业务

根据2021第三季度的财报,小米的互联网收入为73亿元,同比增长了12.7%,互联网收入大约占据了小米总营收的10%,其中联网小米的广告收入为48亿元,同比增长44.7%。

小米的互联网营收是以高性价比的智能手机和其它硬件设备作为流量入口,然后通过互联网服务业务变现。因此,小米互联网营收是“寄生”在硬件产品上的。想要互联网收入的不断增长,必然需要硬件设备的持续增量。而面对增速日益放缓的智能手机等硬件业务,互联网营收增长的支点显然薄弱。

同时,小米其它软件类业务(米聊和小米互娱)几乎全军覆没,如果智能手机业务市场份额下滑、小米的互联网营收必定会受到影响。

IoT是机会,也是红海

小米布局了多年,IoT终于在财报里成了顶梁柱。IoT平台继续扩大规模,第三季度IoT平台已连接的IoT设备(不包括智能手机、平板及笔记本计算机)数首次突破4亿,同比增长33.1%。拥有5件及以上连接至IoT平台的设备(不包括智能手机、平板及笔记本计算机)的用户数超过800万,同比增长42.8%。2021年9月,米家App的月活跃用户数达到6000万,同比增长39.0%。

不过,小米在IoT领域的增速也在逐渐放缓。2018年至2020年,小米该业务的收入同比增速分别为86.9%、41.7%和8.6%。2021年的IoT与生活消费产品的收入同比只增长了15.5%。

此外,IoT的市场竞争也在加剧。

2017年底,华为宣布入局IoT。目前,HarmonyOSConnect已有超过1800个合作伙伴、4000款产品,2021年新增生态设备发货量超过6000万台。

除了华为,手机厂商如OPPO和vivo也在持续向IoT发力,纷纷构建了自己的IoT生态矩阵。另外互联网大厂如阿里在2017年在IoT合作伙伴计划大会上,阿里巴巴IoT联合近200多家IoT产业链企业宣布成立IoT合作伙伴联盟,旗下的天猫精灵长期位于智能音箱出货量前三。

小米是否能保持住IoT的先发优势,仍有待观察。

对于未来还有太多的不确定

2021年小米旗舰机完成了从3999元-9999元的布局;小米之家在11月份达到了10000家;3月份宣布正式进军智能电动汽车业务。

但是,第四季度小米旗舰机进行大降价,无疑破坏了高端的定位;而线下市场短期内不会有很明显的成绩,会有很长的一段观察期;小米汽车将在2024年量产,可市场前景并不明朗,算是小米的一次“豪赌”。

上述的一切是需要时间来检验成果,其中包括手机业务国内外市场份额上涨的连续性、IoT和互联网服务业务高增长的持续性以及新能源汽车业务成功的可能性。

而小米股价下跌背后,恰恰体现了投资者对小米的上述不确定性的担忧。

本文属于原创文章,如若转载,请注明来源:【BRAND30】小米的风口与风险https://mobile.zol.com.cn/782/7826123.html