究其原因,大致可以总结为三点——

1、近年来手机行业高速增长,市场已趋近饱和,疫情影响下产品生产与线下渠道受挫,行业整体环境并不友好;

2、手机硬件性能呈过剩趋势,5G未能催生杀手级应用,换机对用户体验的提升未达预期;

3、头部品牌与其子品牌提供同等价位享受更高的配置、更好的生态服务以及更完善的售后流程,侵占Others市场份额。

012020上半年手机ZDC报告

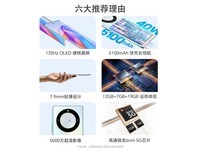

产品:P40 Pro(8GB/256GB/全网通/5G版) 华为 手机颓势与机遇,希望与危机在2020年上半年的智能手机市场并存。疫情对经济造成的负面影响导致消费者支出减少,疫情封锁下供应链生产与线下渠道受挫,造成整体市场萎缩。品牌之间竞争激烈,红海市场态势加剧。同时5G的强势入局给整体市场带来一定的出货量复苏,各大厂商的子品牌战略与生态建设收效显著。截至6月份共有68款新机发布,节奏不可谓不快。

疫情影响下,据市调机构canalys公布的出货量报告,2020年第一季度中国智能手机市场整体出货量为7260万台,相较去年同期下滑18%;Counterpoint 发布的 中国智能手机市场Q2分析报告显示,整体同比下跌17%,中国市场的出货量增长显现颓势。

同时头部品牌的位次洗牌伴随着更为明显的此消彼长,份额争夺几乎成为大品牌间的专属游戏。头部品牌之外,其它厂商的表现不尽如人意——

2020年上半年中国市场智能手机销量,前五名分别为华为(含荣耀)、vivo(含iQOO)、OPPO(含realme,不含一加)、苹果、小米,份额超过九成。与头部品牌比较,中国市场的Others们承受的压力显然更大,市场前五之外的品牌,出货量较去年同期下滑58%。

在上述市场大背景下,根据ZDC互联网消费调研中心的市场调研数据,我们对智能手机市场进行了整体评估,总结出2020年上半年中国市场的特征如下:

1.国产品牌纷纷细化产品线抢占市场,机海战术+子品牌收效显著;

2.上半年国产手机品牌集体向高端化演进;

3.5G手机整体迎来爆发,终端价格普及至千元;

4.消费者对手机的拍照功能以及视频防抖的关注持续走高;

5.快充高刷等技术迎来普及,下半年多项概念技术助力消费者体验升级;

6.头部品牌进军IoT市场,进一步抢占传统市场的份额。

01 机海战术+子品牌收效显著,旗舰新贵入局高端市场

面对颓势,国产厂商在战略以及产品规划上进行了诸多调整,无论是多项创新技术的迅速商用,还是机型发布节奏的衔接,或者子品牌战略的进一步强化,进军第三世界国家等低收入人群市场,都使得出货量呈现小范围增长。

(1)机海战术借5G东风,影响扩大至海外

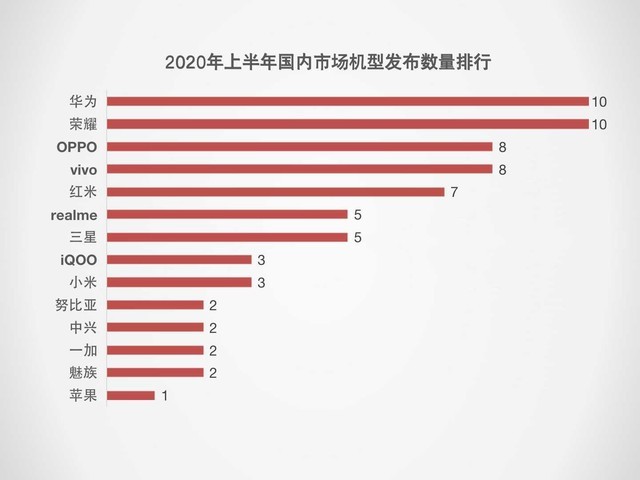

在应对行业颓势的策略上,上半年的手机市场呈现出机海战术的局面。截至六月底,仅国内市场就发布67款智能手机,无论是价格段覆盖还是产品定位,上半年的新机具备更多样的呈现形式。

根据ZDC互联网消费调研中心的数据统计,以机型的不同版本进行计数,可以得出上半年的新机发布节奏:

特别是2月以来国内的疫情得到控制,代工厂复工复产提快进度,后续零配件供货充足,智能手机制造业逐步恢复。即使各厂商均采用线上发布的形式,但新机的上市节奏上恢复了往年的状态。

新品发布数量反映了手机厂商对于市场发展趋势的精准捕捉。2020年上半年华为、OPPO、vivo、三星、小米等品牌均有旗舰产品推出,苹果也突击上线新一代的iPhone SE,占领3000元档位市场。

与新机扎堆发布相对应的则是5G机型的普及,Strategy Analytics 最新的研究报告称,一季度全球5G智能手机出货量激增,超过2400万部。作为对比,2019年全年5G智能手机的出货量则为1870万部。同时国内机构的预测数据也表明,即使在手机整体销量下滑的趋势下,2020年全年5G手机销量仍有望跃升至1.5亿部,占比将超过40%(赛诺市场研究)。

不难发现,一定程度上机海战术与最终出货量以及整体市场表现呈现正相关,这些机型一定程度上反映了手机厂商的市场敏感度。

随之而来的变化则是2020年一季度,华为(含荣耀)二季度出货量成为全球第一,CounterPoint初步报告显示其出货量在5500-5700万部,市场占比为21.5%。

(2)子品牌收益颇丰,硬件搭配方案多元化

小品牌因为种种原因退出战场,手机市场从原来的百家争鸣变成了头部品牌之间的竞争。子品牌的推出可以帮助手机厂商收拢细分消费群,从而快速扩充市场覆盖范围。

其中荣耀作为线上销售的先行者,在2020年上半年同样有针对性地攻略下线市场,推出多端中端机型,获得不错的市场反响。值得一提的是,一季度的荣耀在俄罗斯手机市场还创下了市场份额新高。

在vivo将传统的U系列过渡为iQOO U系列之后,不难看出后者也将丰富自身产品线。在国内市场,iQOO节节猛进,从三月份以来发布多款新机。无论是顶级配置的高通骁龙865机型,还是天玑系列的旗舰定位,乃至对中端机型的涉足,搭配极具竞争力的价格,都帮助其树立了良好口碑。

厂商深耕子品牌,原因在于——

值得一提的是,联发科的崛起给上半年的手机市场带来更多变动,天玑系列处理器的大批量上市使得品牌对供应元器件的选择多元化。除了在旗舰市场,中端市场的天玑芯片依旧具备优势。越来越多的厂商开始向联发科倾斜,其在消费者心目中的形象也大幅改观。其实不只SoC,厂商在CMOS的选择也体现出灵活的思路,这将深刻影响下半年各厂商的产品规划。

(3)高端市场呈现新战局,品牌升级成趋势

上半年多款旗舰价格突破5000元大关,固然有5G元器件价格上涨、影像规格提升、屏幕素质升级以及外观工艺革新等因素带来的成本大幅提升,但厂商对于高端定位的内在需求同样不可忽视。在子品牌接手性价比路线之后,品牌升级自然在情理之中。

最具代表性的则是中杯、大杯以及超大杯的产品搭配形式。在保证核心体验的前提下,这一举措不仅有利于顶配旗舰价格的进一步上探,巩固高端形象,并且能够让基本款的旗舰覆盖更低的价位段,扩大受众人群。

其中小米10系列志在品牌升级,摆脱性价比机型的固有印象,3999元与4999元绝妙的价格定位卡住高端的及格线;一加8系列定位屏幕机皇 ,定价直指顶级旗舰,打破了自身的终端单价记录;vivo进一步完成品牌升级,在旗下高端旗舰NEX系列之外,X系列的综合产品力也向高端旗舰发起了冲击;OPPO则是重启Find X系列,是华为P40系列之外,唯一进入6000+价位段的机型,直接参与到苹果、三星和华为的旗舰竞争中来。

各厂商向高端市场发起冲击已成趋势。从市场范围来看,国际品牌对于超高端产品的追求使得高端市场出现价格真空,国产品牌耕耘多年,已经具备角逐高端市场的能力,同时高端化对于品牌的积极意义同样明显:

(4)品牌跨界联名,产品打击面更精准

对于打响品牌知名度,扩大影响力来说,联名定制依旧是收益最高的方式。

上半年的联名款手机中不乏手机品牌与动漫游戏IP的联合:iQOO与海贼王、OPPO&EVA吸引了更多动漫粉丝的目光;荣耀则是紧贴热点时事,增加在年轻群体中的曝光;通过与品牌联名,提升高端质感是已经成为高端手机的宣发定式:OPPO、vivo、三星以及魅族属于这一路线。

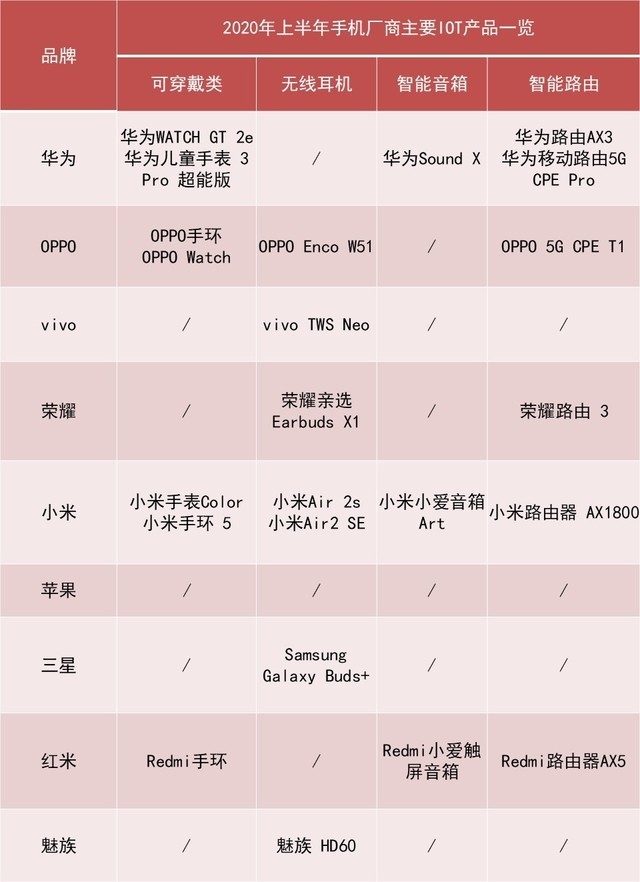

(5)IoT构建品牌生态,打造多点发展

凭借品牌知名度、生态产品的协调度以及颠覆性的性价比优势,不少周边产品已经成为用户接触手机品牌的敲门砖。

品类齐全的华为/荣耀,旗下产品涵盖无线蓝牙耳机、智能穿戴、CPE产品、路由器等,生态搭建卓见成效,更是能够提供企业级产品解决方案;OPPO则是后发先至,凭借其声学底蕴发布多款TWS耳机,并且在智能穿戴和手机配件研发上进展迅速;vivo同样在TWS耳机上有所动作,据悉其智能手表也在筹备中。此外,小米/红米继续深耕全品类的产品市场,上半年还发布多款智能电视,由入门级市场进军高端范畴。

这是品牌自身生态建设的一环,也是只有头部品牌才能够享受的特权。依托知名度,推出手机终端的配套产品,进军智能穿戴和智能电视等行业,进一步抢占传统市场的份额,在红海市场得以收获更多关注。

02 头部品牌多线并行,品类多元化成趋势

即使在行业整体份额大跌的情况下,市场头部品牌凭借技术积累加持,无论是配套的产品规划还是后续的研发能力,依旧处于领先优势。技术研发向头部品牌集中,手机市场寡头化发展趋势进一步加剧。此外,国产品牌在高端产品线上愈发活跃,同时随着5G的推进也掌握更多的市场份额与话语权,这在ZDC互联网消费调研中心抓取的数据中也有一定的体现。

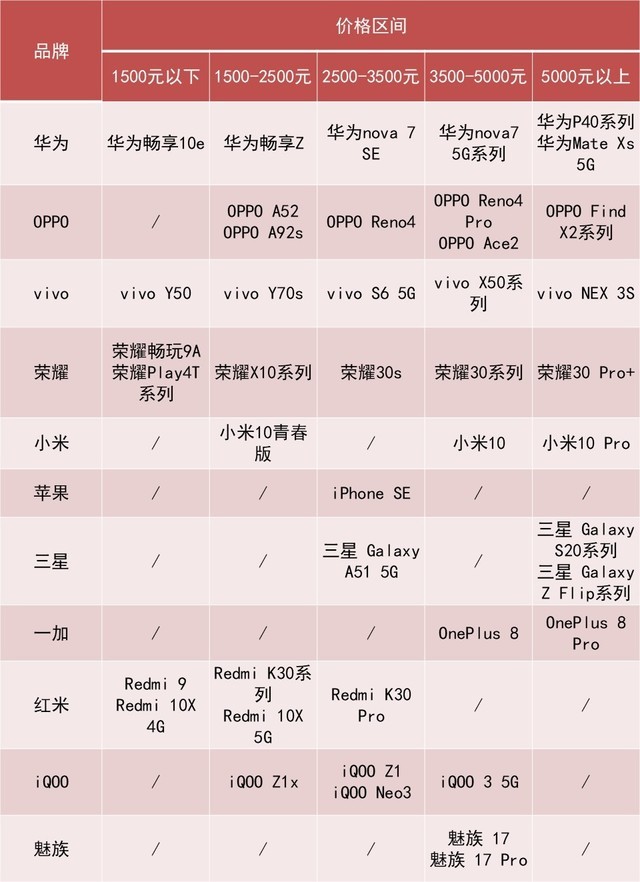

(1)多价位段强势渗透,头部品牌抢占市场

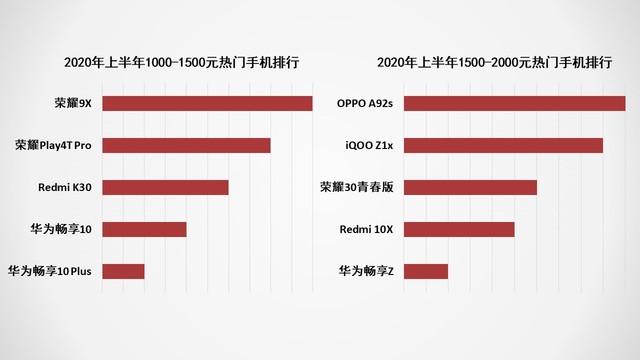

将用户对各个档位机型的关注度指数量化,统计出1000-1500元、1500-2000元、2000-3000元、3000-4000元和5000元以上机型在2020年上半年关注度指数TOP5,结果如下:

在1000-2000元价格区间,TOP 5产品被OPPO、华为、iQOO、荣耀和红米包揽,高性价比成为最吸引用户点击的关键点,分析上述机型的共同特征也不难发现,5G技术在千元价位得到普及。

今年主流品牌在中高端市场的优秀表现与细分产品线不无关系。荣耀品牌新品布及中高端,在各自市场均获得了不俗的关注度。OPPO更新了Reno系列,根据调研机构赛诺统计的数据报告,OPPO Reno4系列的热销有效拉动了品牌销量的增长,6月份OPPO 5G手机销量环比增幅高达50%,势头强劲。此外,其独立出的Ace系列同样具备特色。

在更高的价位段,则明显能看到华为在高端市场的优势,无论是品牌认知还是优势功能点,华为nova系列与P系列都能够营造出差异化。值得注意的是,去年发布的华为Mate30也赫然在榜,充分说明华为在高端市场的影响力;一加8 Pro凭借出色的外观设计与屏幕体验热度不减,可以说一加定位超高端的旗舰产品收获了不俗的成绩。

综合多价位段的产品关注度来看,华为、OPPO以及vivo多款机型始终位列前茅,那么这些品牌有哪些值得称道之处呢?

华为一直受到高关注,离不开其对技术的着重投入。从硬件方面的麒麟芯片到软件方面优化体验,再到影像层面突破手机变焦极限,都是华为品牌的独到之处。在海外市场受挫的情况下,华为专注国内市场,获得超过40%的市场份额。

vivo进一步升级了整体外观设计理念,同时在影像体验上寻求突破:柔光夜景自拍、微云台防抖体验、定制化影像模组的搭配,实现暗光拍摄硬实力的大幅跃升。并且在前不久发布的vivo X50 Pro+上,展现了进一步攻占高端市场的进取心。同时iQOO品牌则深耕性价比路线,多款旗舰机型实行平价落地。

OPPO今年在产品方面的部署以及市场开拓上的表现都十分亮眼。截止6月份,Reno系列在 5G产品销量中线下占比达到65%,时尚设计、轻薄机身、65W超级闪充和视频拍摄相结合,综合产品力备受瞩目。

结合前段时间OPPO发布的125W超级闪充(有线)和 65W AirVOOC(无线)技术、首次发布的超小便携50W超闪饼干充电器、110W 超闪mini充电器来看,OPPO是目前全行业商用快充技术最为领先的厂商。此外,OPPO智能手表、多款TWS耳机迅速完成了产品铺设,逆境中积极求变。

(2)细分市场覆盖广泛,中低端仍是重头戏

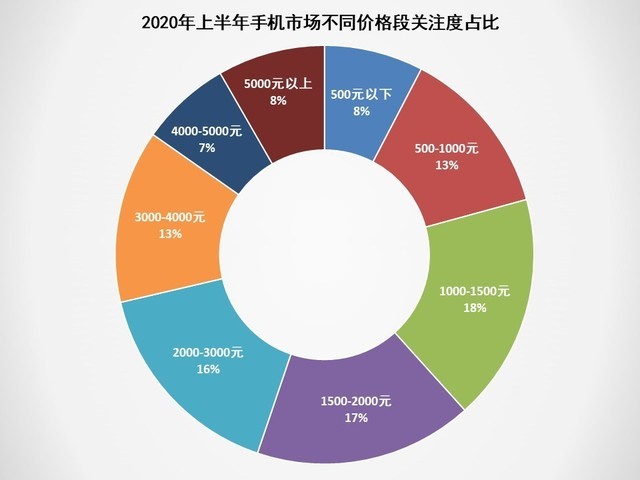

将用户对各个档位机型的关注度指数量化,可以看到用户关注度集中在1000元到5000元的主流价格段,这与今年上半年各大品牌细分产品线的动作相契合,多机型的发布实现了主流价格段的覆盖。

通过对数据进行分析,可以发现2000元及其以下的产品关注度占比接近半数,这与“中低端机型占据出货量主力”这一认知相符。这一数据对于实际情况也具备一定的指导意义,如何将该价位广泛的关注度转化为实际销量将是厂商下半年产品策略的重心。

(3)高刷快充普及,功能关注度相机居首

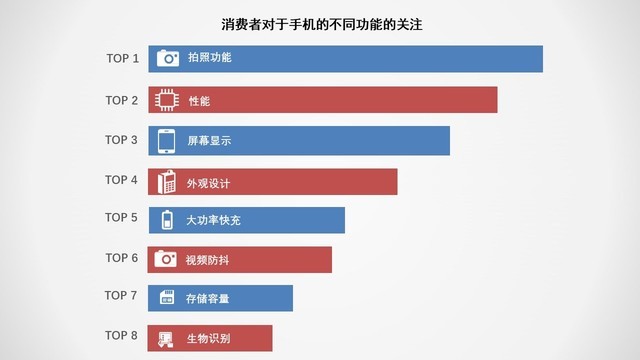

功能参数关注度反应了用户对智能手机不同功能的需求程度,可以为厂商提供后续着重发力点的参考方向,从而更加精准的打击用户需求痛点。

从我们调查的数据来看,2020年消费者最注重的功能TOP3是拍照功能、手机性能与屏幕显示,并且相机的比重较2019年再次提高,用户对于视频防抖的需求也逐步显现。这与当前社交形式的改变不无关系,从文字到图片再到如今的短视频兴起,消费者对相机的需求越来越强烈,也给各厂商带来升级影像实力的契机。

以刷新率为代表的屏幕显示关注度在2020年上半年攀升,屏幕成为考量手机的重要维度。iQOO Neo3等LCD屏幕材质机型最高支持144Hz屏幕刷新率,OLED阵营中高端旗舰最高支持120Hz屏幕刷新率,90Hz刷新率成为主流,魅族17系列凭借后续OTA解锁120Hz模式,足见高刷在用户体验上的重要地位。

(4)技术关注度偏向细节体验,体现行业发展趋势

用户对5G技术的关注度依旧不减,各大厂商纷纷推出搭载双模5G SoC的机型,手机行业5G全面爆发,其中天玑1000系列SoC还首发支持5G双卡特性,进一步提高了5G商用的可靠性。

在功能特性上,三星S20 Ultra、小米10系列先后搭载一亿像素CMOS,支持8K视频录制;而后OPPO Find X2 Pro、一加8 Pro、华为P40系列以及vivo X50 Pro+均采用定制化CMOS策略;再有荣耀30系列以及小米10青春版等机型普及潜望式长焦,上半年的智能手机市场在影像层面实力集体跃进,提升了影像相关技术的关注度。

同时处理器方面,高通骁龙865 SoC仍旧是主流旗舰标配,随着华为在国内份额的飙升,麒麟990 5G、麒麟985以及麒麟820收获了更高的市场份额。联发科天玑1000系列的处理器正式商用,并且其面向市场推出多款中端SoC,亮眼表现收获颇多热度。

此外,技术方面最大的变化是关注度集中于用户体验,线性马达、双扬声器以及WiFi 6技术等技术亮点,在2020年上半年获得不小的讨论度,随着各厂商对于高端市场的进取,用户对于旗舰产品也产生更高需求。

可以看出,围绕消费者关注功能点的升级成为2020年上半年手机市场产品更新的主旋律,用户使用体验的提升成为重中之重。在存量市场的争夺中,小品牌无法推出显著的革新技术,同样也无法由点及面搭建产品体系,而大品牌则借此契机打入细分市场,收获销量与份额也就在清理之中了。

(5)IP联名收获话题流量,限定掀抢购热潮

在上半年发布、开售的定制产品中,可以看到粉丝经济仍旧是营销的重要方向。在明星群体的产品代言之外,面对热门IP时各品牌展现出了对流行趋势的捕捉能力。

在品牌联名影响力排名中,OPPO的EVA系列的联名产品收获极大关注度,深层次定制与细节还原是其独到之处,机型限量发售与产品特性契合度高的设计风格也得到用户一致好评。魅族典藏版通过为产品赋值以及航母定制版,打造出定制款名的差异化。值得注意的是,三星延续明星的粉丝策略,与当红组合团体合作扩大了在粉丝群体中的影响力。

(6)无线耳机牵动日常需求,性价比受瞩目

需要指出的是,手机市场的颓靡也进一步影响到了相关产品的布局,各品牌旗下品类繁多的IoT产品为其开辟了另一个竞争市场。

其中,与日常使用场景关联度最高的无线蓝牙耳机夺下关注度之首,佩戴感、连接稳定性、适配性、延续以及降噪功能等是用户关注较为集中的点。此外,随着厂商进军传统市场,智能穿戴与路由器设备的关注度也居高不下,品牌性价比成为最大优势。

03 优化技术细节成突破口 品牌去中心化发展暗藏契机

通过观察用户对新高技术的关注度,可以推导出新技术的吸引力程度,一窥行业发展趋势的同时,为如何将关注度转化为销量指明了方向。

技术角度:尖端技术陆续商用,关注转化销量还需细致打磨

2020年上半年多项技术面临成熟,或者说距离大规模商用只欠缺体验层面的打磨,将硬件提升转为体验提升应成为下半年行业发力的重点。

①5G催生影像需求:在技术关注度中5G元素居首,证明其仍具有巨大的市场潜力。对于厂商来说,在产品侧提升信号接收稳定性,做好使用体验优化,搭载这项技术的产品才能刺激行业新一轮的增长。

5G网络高速率、低时延、大容量的特性,将有助于视频拍摄与传输达到新高度。用户日益增长的影像需求对5G基础应用进一步要求,伴随着5G的进一步普及,AR与VR应用是前景最为明朗的实现方式。

②快充点燃换机需求:快充的关注度位居前列,对于用户的日常使用而言极为重要,将促使部分厂商尽快适配高功率快充协议。而对于早就公布公布100W快充的小米、拥有120W的超快闪充的vivo以及近期发布125W超级闪充(有线)和 65W AirVOOC(无线)技术的OPPO来说,如何在几项快充技术大规模商用前夕,做好散热性能、适配器便携乃至快充协议兼容至关重要。

行业即将迎来百瓦快充以及无限充电充分替换有线充电使用场景的时代,而这将颠覆传统的充电体验,成为用户换机的重要因素。

③线性马达助力交互升级:对于手机交互来说,线性马达代表着更精细的操作反馈与使用体验,对其关注度的攀升也将影响行业的集体演进。对于早已搭载线性马达的品牌来说,提升相应的适配体验,在游戏以及日常使用中优化细节,将能够进一步吸引细分市场的用户。

此外,在厂商的概念机型中,真全面屏等技术也均有不同程度的体现,对于2020年下半年来说,创新的商用速度以及产品成熟度将深刻影响其市场表现。目前来看,高功率快充是促增长的“必争之地 ”,折叠屏进度曲折前景尚不明确但代表厂商最前沿的产品力,值得期待。

市场角度:头部品牌去中心化将成趋势,定位&品类发展需双全

对于品牌的产品规划来说,摆脱单一产品线,才是应对饱和市场的良策。目前来看,5G与千元机市场的结合还将给下半年的手机出货量带来大量增长。在价位关注度的统计中,中低端机型吸引了最多的用户点击。也就是说,品牌对中低端机型发力还应继续,刺激消费者购机欲望,将关注度转为销量。

在5000元以上的产品关注度统计中,国产品牌位居前列,充分证明国产厂商的高端化探索卓有成效。在市场争夺的过程中,更高端的产品定位注定成为下一个突破口。实际上,华为、OPPO、vivo等品牌已经进行高端产品线的持续布局,这将构成对苹果、三星等国际高端旗舰市场的进一步挑战。对于下半年的手机市场来说,还会有更多品牌专注高端机型的研发。

面对手机市场激烈的存量竞争,IoT市场将成为品牌份额争夺的下半场,去中心化应在全品类的生态建设中得到体现。就当前各厂商生态产品搭建的情况来看,下半年的IoT产品市场将会挤占传统行业生存空间。

部分品牌需要推出自家IoT产品,及时跟进占领市场。对于目前完成IoT市场布局的品牌来说,齐全的产品品类所蕴含的巨大市场潜力,将有效保持用户黏性以及品牌认可度,例如真无线蓝牙耳机等关注度高的几项IoT品类是下半年重点的突破口。

疫情给手机行业带来巨大考验,整个行业在逆境中求变。在新品通过线上发布会曝光的2020年上半年,我国5G用户达6600万,5G手机累计出货量超过8623万部。或许机海战术的效用终将是阶段性的,但如何应对疫情持续下的2020年下半场,需要厂商们审视更多潜在的可能性,做更长远的计划。

*注:ZDC关注度研究方法

本报告主要根据ZDC自主研发的“中国互联网用户关注度分析系统”进行研究。该系统每日24小时不间断跟踪中关村在线网站以及 嵌套中关村在线网站产品库的其他合作网站的网民上网行为,并将来自不同IP的网民进行分类归属,综合相关厂商、品牌等获得的点击,统计出网民的关注度。

关注度:亦或关注比例,是以百分比形式表示某类信息的点击数在同类信息中的所占比例。关注度高,表示该信息越受消费者重视,关注度可作为分析历史形势和预测未来发展的有力数据支持。

—— 中关村在线